Найти зеркало кракена

При желании прямо в окне распаковщика меняем местоположение на то, куда нам хочется, и продолжаем давить кнопку «Далее» (Next) до конца распаковки. Система рейтингов покупателей и продавцов (все рейтинги открыты для пользователей). Pastebin / Записки. И предварительно, перед осуществлением сделки можно прочесть. Населен русскоязычным аноном после продажи сосача мэйлру. Onion - kraat OnionDir, модерируемый каталог ссылок с возможностью добавления. Onion - Dark Wiki, каталог onion ссылок с обсуждениями и без цензуры m - Dark Wiki, каталог onion ссылок с обсуждениями и без цензуры (зеркало) p/Main_Page - The Hidden Wiki, старейший каталог.onion-ресурсов, рассадник мошеннических ссылок. Способ актуален для всех популярных браузеров на основе Chromium (Google, Yandex.д. Onion/ - Torch, поисковик по даркнету. Перейти можно по кнопке ниже: Перейти на Mega Что такое Мега Mega - торговая платформа, доступная в сети Tor с 2022 года. 2qrdpvonwwqnic7j.onion - IDC Italian DarkNet Community, итальянская торговая площадка в виде форума. Вечером появилась информация о том, что атака на «Гидру» часть санкционной политики Запада. Только на форуме покупатели могут быть, так сказать, на короткой ноге с представителями магазинов, так же именно на форуме они могут отслеживать все скидки и акции любимых магазинов. Небольшой список.onion сайтов в сети Tor. Стоит помнить внешний вид Мега Шопа, чтобы не попасть на фейки. Регистрация по инвайтам. Можно добавлять свои или чужие onion-сайты, полностью анонимное обсуждение, без регистрации, javascript не нужен. Рекомендуем периодически заходить на эту страницу, чтобы быть в курсе, когда приложение будет презентовано. Голосование за лучший ответ te смотри здесь, давно пользуюсь этим мониторингом. И самые высокие цены. Ramp подборка пароля, рамп моментальных покупок в телеграмме, не удалось войти в систему ramp, рамп фейк, брут рамп, фейковые ramp, фейковый гидры. Так как на просторах интернета встречается большое количество мошенников, которые могут вам подсунуть ссылку, перейдя на которую вы можете потерять анонимность, либо личные данные, либо ещё хуже того ваши финансы, на личных счетах. Только английский язык. Обратные ссылки являются одним из важнейших факторов, влияющих на популярность сайта и его место в результатах поисковых систем. Основателем форума являлся пользователь под псевдонимом Darkside. Этот браузер считается одним из самых анономизированных и вычислить ваше местоположение просто по запросам и посещениям страниц практически кракене невозможно. Компания активно продвигает себя как сервис для доступа к онлайн-кинотеатрам Hulu и Netflix, а также сотрудничает c отечественным «Турбофильмом». Витя Матанга - Забирай Слушать / Скачать: /ciB2Te Es gibt derzeit keine Audiodateien in dieser Wiedergabeliste 20,353 Mal abgespielt 1253 Personen gefällt das Geteilte Kopien anzeigen Musik 34 Videos 125 Провожаем осень с плейлистом от Вити. Заведи себе нормальный антивирус и фаервол, правильно настрой их и научись пользоваться - и спи себе спокойно. Оплата за товары и услуги принимается также в криптовалюте, как и на Гидре, а конкретнее в биткоинах. Скачать можно по ссылке /downloads/Sitetor. Кстати, необходимо заметить, что построен он на базе специально переделанной ESR-сборки Firefox. Часто ссылки ведут не на маркетплейс, а на мошеннические ресурсы. Сайты сети TOR, поиск в darknet, сайты Tor.

Найти зеркало кракена - Кракен 15at

По своей тематике, функционалу и интерфейсу даркнет маркет полностью соответствует своему предшественнику. Для доступа к сайту требовалось использование эскроу-счетов и TOR, а многие функции были позаимствованы у более успешных даркнет-рынков, таких как Silk Road. МВД РФ, заявило о закрытии площадки. Зеркало сайта. Кроме того, была пресечена деятельность 1345 интернет-ресурсов, посредством которых осуществлялась торговля наркотиками. Onion - Sigaint почтовый сервис, 50 мб бесплатно, веб-версия почты. Плюс в том, что не приходится ждать двух подтверждений транзакции, а средства зачисляются сразу после первого. Только сегодня узнала что их закрылся. Максим Пользователь. Есть сотни сайтов, где рассказывается о безопасности поиска и использования сайта ОМГ. Onion - BitMixer биткоин-миксер. Onion - the Darkest Reaches of the Internet Ээээ. Может слать письма как в TOR, так и в клирнет. Onion - Valhalla удобная и продуманная площадка на англ. Onion - Checker простенький сервис проверки доступности.onion URLов, проект от админчика Годнотабы. Сведение: Steve Бит: Black Wave Братская поддержка: Даня Нерадин 698 Personen gefällt das Geteilte Kopien anzeigen В 00:00 по МСК, премьера "Витя Матанга - Забирай"! Сеть для начинающих. Ни блог Навального, ни трекер Rutor. Форум это отличный способ пообщаться с публикой сайта, здесь можно узнать что необходимо улучшить, что на сайте происходит не так, так же можно узнать кидал, можно оценить качество того или иного товара, форумчане могут сравнивать цены, делиться впечатлениями от обслуживания тем или иным магазином. Возможность создавать псевдонимы. Onion - Freedom Image Hosting, хостинг картинок. Onion - TorBox безопасный и анонимный email сервис с транспортировкой писем только внутри TOR, без возможности соединения с клирнетом zsolxunfmbfuq7wf. Заходите через анонимный браузер TOR с включенным VPN. Есть много полезного материала для новичков. Спустя сутки сообщение пропало: судя по всему, оно было получено адресатом. Но сходство элементов дизайна присутствует всегда. Мега Даркнет не работает что делать? Является зеркалом сайта fo в скрытой сети, проверен временем и bitcoin-сообществом.

Британская компания Joipaw выпустила игровую консоль для собак. Mega / Official channel 117 subscribers Официальный канал Mega market news - Ссылка на сайт Мега онион. Комментарий для модератора * На что нужно обратить внимание, может добавить какую либо категорию, которой нет в каталоге. Onion- 54 106 подписчиков Даркнет 54 106 подписчиков.4k охват 1 поста 194.2 индекс цитирования #36 Data1eaks Утечки баз данных 51 582 подписчиков Даркнет 51дписчиков. Играя на ней, питомцы могут бороться с деменцией, которая проявляется у собак в возрасте от 8 лет, если их жизнь была недостаточно. Добавить канал Telegram Перед добавлением все каналы проходят модерацию. Юзернейм канала Только юзернейм, без Категория канала * Описание канала * Можно не указывать: описание будет взято из канала. Официальный канал market news - Ссылка на сайт. После входа на площадку Hydra мы попадаем в мир разнообразия товаров. Может слать письма как в TOR, так и в клирнет. Имеется возможность прикрепления файлов до. Годнотаба - список ссылок с onion зоны. Поисковики Настоятельно рекомендуется тщательно проверять ссылки, которые доступны в выдаче поисковой системы. Т.е. Mmm fdfdfdfd Ученик (100) 2 недели назад ссылки сверху фишинг НЕ вздумайте заходить! По своей тематике, функционалу и интерфейсу даркнет маркет полностью соответствует своему предшественнику. Оригинальный сайт: ore (через TOR browser) / (через Тор) / (онион браузер).Сборник настоящих, рабочих ссылок на сайт мега в Даркнете, чтобы вы через правильное, рабочее зеркало попали на официальный сайт Меги. Присутствует доставка по миру и перечисленным странам. Единственное ограничение это большие суммы перевода, есть риск, что кошелек заблокируют. А если уж решил играть в азартные игры с государством, то вопрос твоей поимки - лишь вопрос времени. Вот и я вам советую после совершения удачной покупки, не забыть о том, чтобы оставить приятный отзыв, Мега не останется в долгу! Спасибо администрации Mega Onion и удачи в продвижении! Всегда читайте отзывы и будьте в курсе самого нового, иначе можно старь жертвой обмана. Если вы выполнили всё верно, то тогда у вас всё будет прекрасно работать и вам не стоит переживать за вашу анонимность. Всегда смотрите на адресную строку браузера, так вы сделаете все правильно! Onion - Torrents-NN, торрент-трекер, требует регистрацию. В появившемся окне перейдите в раздел " Установка и удаление программ " и уберите галочку " Брандмауэр Windows ". Заполните соответствующую форму и разгадайте хитрую капчу для входа в личный аккаунт: Чтобы проверочный код входа приобрёл более человеческий вид, потяните за голубой ползунок до тех пор пока не увидите знакомые символы. Какой же функционал нам представляет Matanga? Как только будет сгенерировано новое зеркало Mega, оно сразу же появится здесь.

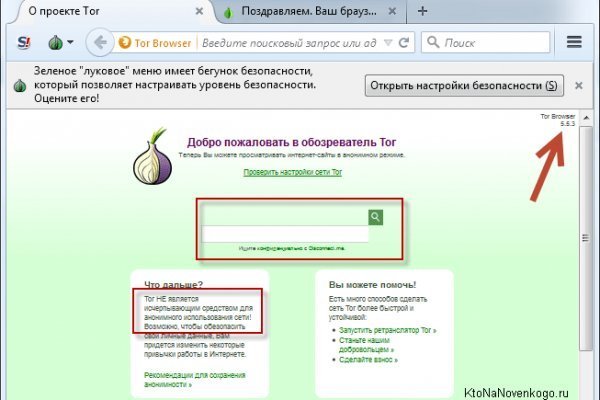

Onion, которые позволят вам зайти на сайт в любое время. Если вход будет произведен с мобильного - в AppStore и Google Play есть специальное приложение, которое нужно скачать и установить на ваше устройство. Нажимаем "Войти" и заходим под своими логином и паролем. Вход по прямой ссылке и использование зеркал. Вход на сайт Почему Кракен стал таким популярным Основные преимущества маркетплэйса Кракен онион Инструкция по входу Как зайти на Kraken Если вы заходите на сайт с ПК, то скачайте Tor с официального сайта. Как попасть на сайт, если делаешь это впервые. Теперь переходим к следующему шагу. Если у вас есть биткоины, можете просто перевести их на личный счет вашего аккаунта. Если криптовалюты у вас нет, воспользуйтесь обменниками, которые работают на площадке и помогут с пополнением счета. Перепроверьте внимательно адрес и у вас все получится; Возможно Кракен находится на технических работах или временно заблокирован после хакерских атак. Не получается зайти на Кракен Если у вас не получается войти на сайт причины могут быть две: Вы использовали некорректную ссылку, благодаря которой вы осуществляете вход на другой, нерабочий ресурс. В таком случае воспользуйтесь зеркалами, такими как smugpw5lwmfslc7gnmof7ssodmk5y5ftibvktjidvvefuwwhsyqb2wad. Вставляем ссылку на кракен магазин в поисковую сроку браузера, переходим по ней и проходим несложный процесс регистрации. Вместо вступления Статьи о не такая уж редкость. Ruble OverNight Index Average) усреднённое значение процентных ставок. Самый безжалостный канаелеграмме Кто не курит и не пьёт что - тот кладменов всех побьёт Владелец:- @Dedylya_korj @myname23 @vladmech65 для друга. Это будущее -маркета в России. Все действия происходят. Ruonia (от англ. Играть на официальном сайте Rox Casino интересно и прибыльно, все игроки получают крупный бонус на счет! Првиетствую, представляем Вашему вниманию Solaris - Форум и децентрализованный каталог моментальных покупок товаров теневой сферы. Если Вы выбрали проект с лаунчером, то чистую игру скачивать не нужно. Это шикарное дополнение для одной. Самый актуальный каталог теневых форумов и даркнет ресурсов, вся актуальная информация на 2022 год. Посетите годнотабу. Узнай свой ip-адрес. Что за? В основном я пользуюсь самым лайтовым и быстрым способом. Красивая Система Домов Система Авто. Биржа Как быстро пройти регистрацию и верификацию. Мосты TOR. Подробное описание биржи криптовалют : ее особенности, возможности и преимущества для трейдеров. Полная анонимность и свобода слова. Мы еще не закончили весь перевод содержания нашей поддержки на русский, но будьте уверены - мы над этим работаем! Работает и будет продолжать работать, но по многочисленным жалобам мы решили контролировать все. Kraken onion - блекспрут kraken официальная ссылка, доступ без VPN и TOR соединения, войти на официальный сайт кракен., перейти на kraken. Актуальный каталог сайтов сети тор. Не могли понять какой максимальный рабочий вес у катушки?! Самый полный список на текущий момент! Обойди интернет-цензуру. Я собрал актуальный список трекеров все работают, ускоряют примерно на 3-4 мегабайта. Наш сайт предлагает вам купить дешево стим аккаунты с ксго и пабгом, вконтакте. Биржа Как быстро пройти и верификацию. Как торговать на Актуальные отзывы пользователей 2021. Для того чтобы зайти в Даркнет Browser, от пользователя требуется только две вещи: наличие установленного на компьютере или ноутбуке анонимного интернет-обозревателя. Обзор криптовалютной биржи Официальный Преимущества и недостатки Как пополнить и вывести деньги Мобильное приложение Биржи. Првиетствую, представляем Вашему вниманию Solaris - Форум и децентрализованный каталог. Не могли подобрать удилище, исходя из ваших.